该文档主要围绕2024年中国药企出海的布局实践展开,全面剖析了相关的宏观背景、数据概览、交易案例以及未来发展趋势,具体内容如下:

1. 中国药企出海的宏观背景

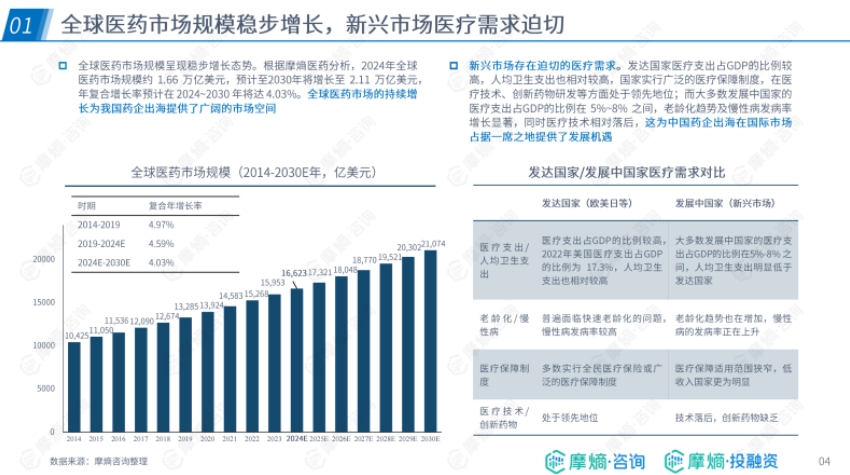

- 全球市场规模增长与新兴市场需求:全球医药市场规模稳步增长,预计2024 - 2030年复合增长率达4.03%。新兴市场医疗需求迫切,与发达国家在医疗支出、老龄化、医疗保障制度、医疗技术等方面存在差异,为中国药企出海提供机遇。

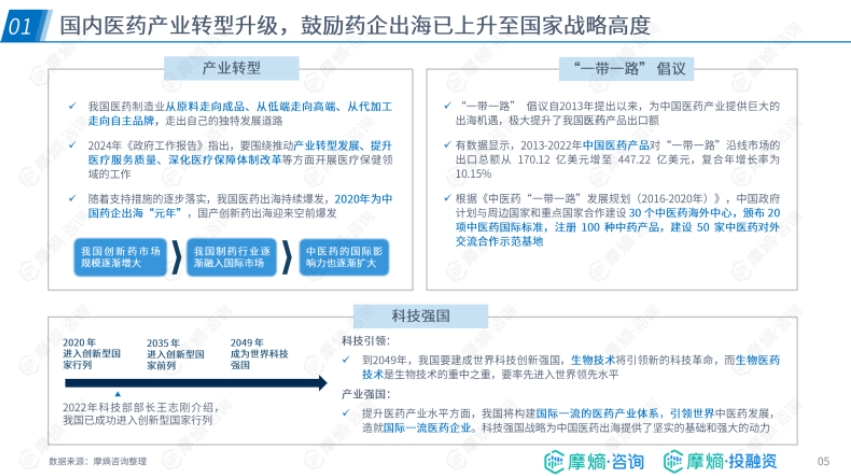

- 国内产业转型升级与战略支持:我国医药制造业不断发展,创新药市场规模增大,制药行业融入国际市场,中医药影响力扩大。“一带一路”倡议提升了医药产品出口额,科技强国战略为医药出海提供基础和动力,国家鼓励药企出海。

- 本土药企创新能力提升与利润考量:本土药企创新能力趋于成熟,获批创新药数量增加,部分品种达到国际水平。国内医保降价使利润空间有限,海外市场具备高定价空间,全球化发展成为必然选择。

- 出海方式与产业回顾:中国药企出海方式主要有借船出海、合作出海、自主出海三种。我国制药产业出海经历了从大宗原料药到创新药海外上市的发展历程,各阶段有代表性公司和业务。

2. 医药跨国交易数据概览与趋势洞察

- 全球医药行业交易量趋势:2021年全球医药交易量达峰值,之后略有下降,2024年H1交易量为2674起,全年有望继续增长,交易量波动受多种因素影响。

- 交易主题分布:合作协议是最重要的交易主题,此外还有专有技术、资金募集、授权许可等多种主题,交易主题的多样性反映了行业的复杂态势。

- 跨国交易占比分析:跨国交易在行业中占比稳定且显著,2019 - 2024H1期间整体保持在40%左右,虽有波动,但仍体现其必要性。

- 中国医药跨国交易情况:美国是中国首要的交易伙伴,中国与美国交易突出且多元化,但中国交易伙伴集中度更高。中国跨国医药交易主题多样,与药企“出海”战略紧密相关。

- 授权许可交易相关情况:授权许可对Biotech公司意义重大,中国医药授权许可交易与全球市场走势同步,中国药企“出海”战略有效平衡市场波动,早期项目授权许可活跃度上升。

3. 交易案例分析和跟踪

- 和黄医药/武田制药 - 呋喹替尼案例:2023年1月武田制药获和黄医药呋喹替尼全球部分地区独家开发等权利,支付预付款及里程碑款项,2023年11月呋喹替尼获美国FDA批准后和黄医药收到里程碑付款。

- 加科思/艾伯维 - JAB - 3068和JAB - 3312案例:2020年5月艾伯维获加科思相关药物全球独家开发权,加科思获预付款及里程碑付款,2023年7月交易终止,加科思拥有中国部分地区独家开发选择权。

4. 中国药企国际化未来发展趋势

- 市场需求与监管国际化:全球老龄化加剧使医药市场需求扩大,中国药品监管国际化进程加快,将推动产业国际化。

- 出海市场与药企能力提升:出海市场多元化,新兴市场受关注;研发创新能力提升,生产基地国际化布局优化,销售渠道和商业模式创新。